Demolizione e ricostruzione con ampliamento: applicazione ad un caso reale Superbonus 110%

Le importanti novità introdotte con il “Decreto Rilancio” e con il “Decreto Semplificazioni” pongono gli interventi di “Demolizione e ricostruzione” come strumento primario per rinnovare efficacemente il parco edilizio nazionale garantendo il rispetto di tutti i parametri tecnici ed il contestuale raggiungimento dei massimi livelli di efficienza energetica e sicurezza sismica, altrimenti non ottenibili con altri interventi di riqualificazione dell’esistente.

In un precedente articolo abbiamo analizzato il quadro legislativo e le opportunità offerte dal Superbonus 110% nell’ambito degli interventi di “Demolizione e ricostruzione”.

In questo contributo si espone un esempio applicativo riferito ad un edificio unifamiliare reale ristrutturato tramite “Demolizione e ricostruzione” con ampliamento, analizzando le varie fasi per l’applicazione del Superbonus 110%: dal rispetto dei requisiti tecnici, alla determinazione dei prezzi, dalla gestione del CME, alla determinazione della detrazione spettante.

1. Stato di fatto e Stato di progetto

L’edificio allo studio è ubicato nel comune di Verona, zona sismica 3 e zona climatica E.

Si ricorda a tal proposito che è essenziale conoscere la zona sismica della costruzione poiché l’applicazione degli interventi strutturali “statici” e “sismici” consente l’accesso alle detrazioni del c.d. Sismabonus solo nelle zone sismiche 1, 2 e 3, ad esclusione perciò della zona sismica 4 (art. 119, comma 4 del “Decreto Rilancio”; si ricorda che per la zona sismica 4 continua ad essere applicabile la detrazione al 50% prevista per i lavori di ristrutturazione edilizia). Analogamente è necessario conoscere la zona climatica dell’edificio per assumere i corretti valori di trasmittanza massimi consentiti per l’accesso alle detrazioni del Superbonus (cfr. Allegato E, “Decreto requisiti ecobonus”).

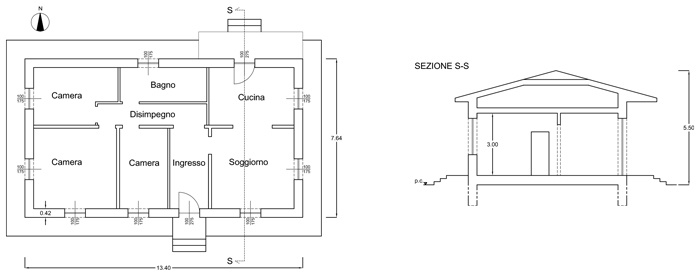

Trattasi di edifico unifamiliare ad un piano fuori terra con sottotetto, pianta regolare di forma rettangolare, struttura portante in muratura di pietra risalente all’inizio del ‘900 (muri perimetrali e alcuni muri interni), solaio in laterocemento e copertura a falde inclinate [Fig. 1, Fig. 2]. L’ingombro in pianta è pari a circa 13.40×7.64 m², il piano di calpestio è rialzato di 45 cm sul piano campagna, l’altezza di interpiano è di 3 m.

Fig. 1 – Pianta e sezione dello stato di fatto.

Fig. 2 – Vista dell’edificio allo stato di fatto.

In considerazione dell’epoca di costruzione e non essendo mai state svolte su di esso significative opere di miglioramento o rinnovo, per tale edificio ci sono ampi margini di miglioramento sia della sicurezza sismica (all’epoca di costruzione non esistevano ancora norme tecniche specifiche per la progettazione degli edifici in muratura ed il comune di Verona non era classificato come zona a rischio sismico), sia di efficientamento energetico (non esisteva alcuna legge specifica a riguardo).

Si configura quindi per esso un intervento di ristrutturazione edilizia tramite “Demolizione e ricostruzione” con ampliamento impiegando murature Normablok Più CAM per diversi motivi:

- l’intervento di “Demolizione e ricostruzione” consente, in generale, di eliminare eventuali piccoli abusi edilizi che, diversamente, andrebbero invece sanati o eliminati per poter usufruire delle agevolazioni fiscali realizzando un intervento di ristrutturazione senza demolizione;

- l’intervento di “Demolizione e ricostruzione” dà garanzia del rispetto di tutti i restrittivi parametri tecnici richiesti dal “Decreto Rilancio” e relativi decreti attuativi, senza il bisogno di alcuna analisi preliminare o studio di fattibilità;

- l’intervento di “Demolizione e ricostruzione” consente il raggiungimento dei massimi livelli di sicurezza sismica (resistenza, duttilità, resilienza), non avvicinabili con interventi di rinforzo più o meno diffusi;

- l’intervento di “Demolizione e ricostruzione” consente il raggiungimento dei massimi standard di efficienza energetica (isolamento, ponti termici, inerzia termica, comfort termoigrometrico), non avvicinabili con soli interventi di isolamento termico o sostituzioni di impianti;

- l’intervento di “Demolizione e ricostruzione” consente di applicare la detrazione anche sugli ampliamenti volumetrici previsti dai piani urbanistici locali (si veda il seguente approfondimento sul tema).

———————————————————————————————————————

In caso di “Demolizione e ricostruzione”,

l’ampliamento volumetrico rientra nel Superbonus 110%?

Il “Decreto Semplificazioni”, agendo sull’articolo 3, comma 1, lettera d) del D.P.R. 380, ha chiarito che la “Demolizione e ricostruzione” è a tutti gli effetti un intervento di “ristrutturazione edilizia” anche quando l’edificio viene ricostruito “con diversi sagoma, prospetti, sedime e caratteristiche planivolumetriche e tipologiche, con le innovazioni necessarie per l’adeguamento alla normativa antisismica, per l’applicazione della normativa sull’accessibilità, per l’installazione di impianti tecnologici e per l’efficientamento energetico.”

Come argomentato in una recente Newsletter di approfondimento sul “Decreto Semplificazioni” e “Decreto Rilancio”, la combinazione dei due decreti porta alla logica interpretazione che anche le spese collegate all’ampliamento volumetrico rientrino nell’agevolazione Superbonus 110%.

Questa tesi è stata confermata con la Risposta n.11 del 07/01/2021 dell’Agenzia delle Entrate, alla quale si rimanda per dettagli. L’Agenzia delle Entrate inoltre ha sottolineato l’importanza del corretto inquadramento amministrativo dell’intervento, aggiungendo che: “laddove l’intervento di demolizione e ricostruzione in oggetto rientri tra quelli di ristrutturazione edilizia di cui al citato articolo 3, comma 1, lettera d), del d.P.R. n. 380 del 2001, come risultante dal titolo amministrativo, e vengano effettuati interventi rientranti nel Superbonus o di recupero del patrimonio edilizio di cui all’articolo 16-bis del TUIR, l’Istante potrà fruire delle citate agevolazioni, nel rispetto di ogni altra condizione richiesta dalla normativa e fermo restando l’effettuazione di ogni adempimento richiesto”.

In conclusione la “Demolizione e ricostruzione” con ampliamento volumetrico rientra integralmente nel Superbonus 110%, anche per le spese relative all’ampliamento, solo se l’opportuno titolo abilitativo inquadra l’intervento come “ristrutturazione edilizia”.

———————————————————————————————————————

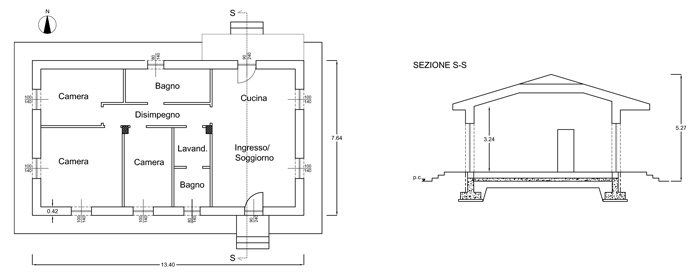

Per la ricostruzione si è previsto di modificare la sagoma e le aperture verso l’esterno, si è previsto inoltre di creare un unico ambiente openspace per il soggiorno/cucina ricavando un bagno/lavanderia aggiuntivo, infine si è voluto conservare il piano di calpestio rialzato di 45 cm e realizzare il tetto a vista [Fig. 3]. La ricostruzione è dunque caratterizzata da un ampliamento volumetrico del 22%, nel rispetto delle regole urbanistiche locali.

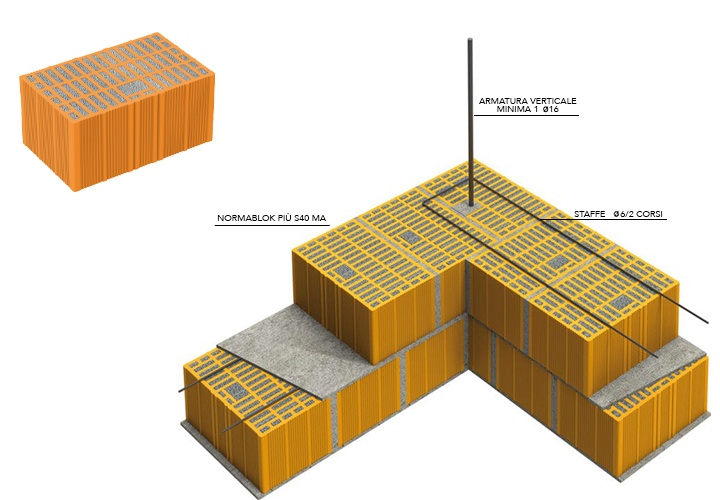

La struttura è costituita da fondazioni in c.a. a trave rovescia con piano d’imposta a -1,0 m dal p.c., muratura armata Normablok Più CAM S40 MA sp.40 cm per le pareti perimetrali [Fig. 4], due pilastri in c.a. interni che consentono piena libertà per la distribuzione degli ambienti interni e solaio di copertura in laterocemento 20+4 cm.

Le soluzioni tecniche che costituiscono l’involucro e delimitano i volumi riscaldati sono state progettate per rispettare le trasmittanze fornite nell’Allegato E del “Decreto requisiti ecobonus” per la zona climatica E, in cui è situato l’intervento, che come detto consentono l’accesso alle detrazioni [Tab. 1].

In termini di impianti tecnici, l’edificio è stato dotato di un impianto a pavimento alimentato da una pompa di calore ad alta efficienza e potenza 9 kW per il riscaldamento, il raffrescamento e la fornitura di acqua calda sanitaria, nel rispetto dei requisiti di cui all’Allegato F del “Decreto requisiti ecobonus”, ed in abbinamento all’installazione di un impianto fotovoltaico di 6,4 kW con sistema di accumulo da 13,5 kWh, nel rispetto di quanto previsto dall’art. 119, commi da 5 a 7 del “Decreto Rilancio”.

L’edificio unifamiliare come ricostruito è un edificio nZEB di classe energetica A4 e classe di rischio sismico A, cioè raggiunge i massimi livelli di efficienza energetica e sicurezza strutturale/sismica con tutti i vantaggi dell’abitare un edificio realizzato in laterizio POROTON®. Sono dunque garantiti tutti i requisiti tecnici per l’accesso al Superbonus 110% quali ad esempio la verifica del miglioramento delle 2 classi energetiche.

È importante sottolineare che questo accade in automatico, per tutti gli interventi di “Demolizione e ricostruzione”, senza bisogno di verifiche preliminari. Ciò consente da un lato al committente di avere fin da subito la certezza di poter procedere con l’intervento, dall’altro al progettista di passare subito alla progettazione definitiva ed alla realizzazione dell’intervento, senza perdere tempo in complesse analisi preliminari per le quali è necessario generalmente acquisire una serie di informazioni spesso di difficile reperibilità.

Sul tema si segnala inoltre che l’intervento di “Demolizione e ricostruzione” permette di semplificare anche la parte di asseverazione, a titolo di esempio si consideri l’asseverazione strutturale (Allegato B del Decreto 06/08/2020 del MIT di aggiornamento al Superbonus 110% del “Decreto Sismabonus” DM 28/02/2017, n.58) per la quale in caso di ristrutturazione è giustamente necessario allegare una relazione illustrativa dell’attività conoscitiva e dei risultati raggiunti, infatti è determinante conoscere l’edificio esistente per valutare l’efficacia dei rinforzi strutturali progettati, invece tale relazione non viene richiesta in caso di “Demolizione e ricostruzione” per ovvie ragioni.

Fig. 3 – Pianta e sezione allo stato di progetto.

Fig. 4 – Blocco Normablok Più CAM S40 MA e dettaglio d’angolo.

Tab. 1 – Soluzioni tecniche di involucro adottate nel rispetto dei valori di trasmittanza massimi forniti dall’Allegato E per l’accesso alla detrazione Superbonus 110% (zona climatica E).

2. La determinazione dei massimali di prezzo secondo il “Decreto Rilancio”

Per accedere alla detrazione Superbonus al 110%, è necessaria l’asseverazione dei requisiti tecnici e della congruità delle spese sostenute in relazione agli interventi eseguiti, sia per gli interventi di efficientamento energetico che di riduzione di rischio sismico, come definito ai commi 13 e 13-bis dell’art. 119 del “Decreto Rilancio”. È rilevante osservare che l’asseverazione degli interventi è da rilasciarsi al termine dei lavori o per ogni stato di avanzamento dei lavori: i SAL non possono essere più di due per ciascun intervento complessivo e ciascuno SAL deve riferirsi almeno al 30% del medesimo intervento come previsto dall’art. 121 del “Decreto Rilancio” (a tal proposito la Risposta n.538 del 09/09/2020 dell’Agenzia delle Entrate ha chiarito che per determinare il 30% dell’intervento agevolabile “occorre fare riferimento all’ammontare complessivo delle spese riferite all’intero intervento e non, come prospettato dall’Istante, all’importo massimo di spesa ammesso alla detrazione”).

Il già citato comma 13-bis precisa che “Ai fini dell’asseverazione della congruità delle spese si fa riferimento ai prezzari individuati dal decreto di cui al comma 13, lettera a). Nelle more dell’adozione del predetto decreto, la congruità delle spese è determinata facendo riferimento ai prezzi riportati nei prezzari predisposti dalle regioni e dalle province autonome, ai listini ufficiali o ai listini delle locali camere di commercio, industria, artigianato e agricoltura ovvero, in difetto, ai prezzi correnti di mercato in base al luogo di effettuazione degli interventi.”. Il citato “decreto di cui al comma 13, lettera a)” è il “Decreto requisiti ecobonus” (DM 06/08/2020 pubblicato in Gazzetta Ufficiale n.246 del 05/10/2020) che al punto 13 dell’Allegato A fornisce indicazioni sulle modalità di determinazione dei massimali di costo relativi agli interventi di efficientamento energetico.

Il criterio di determinazione del massimale di costo per gli interventi di efficientamento energetico che prevedono la redazione dell’asseverazione del tecnico abilitato (punto 13.1 dell’Allegato A del “Decreto requisiti ecobonus”) è di tipo gerarchico:

- a) i costi degli interventi devono essere minori o uguali ai prezzi medi delle opere compiute riportati nei prezzari predisposti dalle regioni e dalle province autonome territorialmente competenti, di concerto con le articolazioni territoriali del Ministero delle infrastrutture e dei trasporti relativi alla regione in cui è sito l’edificio oggetto dell’intervento. In alternativa ai suddetti prezziari, il tecnico abilitato può riferirsi ai prezzi riportati nelle guide sui “Prezzi informativi dell’edilizia” edite dalla casa editrice DEI – Tipografia del Genio Civile;

- b) nel caso in cui i prezzari di cui alla lettera a) non riportino le voci relative agli interventi, o parte degli interventi da eseguire, è possibile determinare i nuovi prezzi per tali interventi in maniera analitica, secondo un procedimento che tenga conto di tutte le variabili che intervengono nella definizione dell’importo stesso. In tali casi, il tecnico può anche avvalersi dei prezzi indicati all’Allegato I del “Decreto requisiti ecobonus”. La relazione per la definizione dei nuovi prezzi va firmata ed allegata all’asseverazione.

In questo ambito, il tecnico abilitato oltre a dichiarare il rispetto dei requisiti tecnici e la congruità delle spese in asseverazione, allega anche il computo metrico.

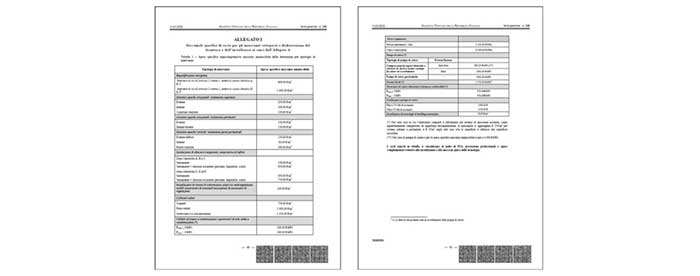

Nel caso di interventi per i quali l’asseverazione del tecnico può essere sostituita da una dichiarazione del fornitore o dell’installatore (punto 13.2 dell’Allegato A del “Decreto requisiti ecobonus”), sono da utilizzarsi come massimali di costo per ogni singola tipologia di intervento, i prezzi indicati nell’Allegato I del “Decreto requisiti ecobonus” [Fig. 5]. Gli interventi per i quali l’asseverazione del tecnico può essere sostituita da una dichiarazione del fornitore o dell’installatore sono indicati nell’Allegato A del “Decreto requisiti ecobonus” e sono i seguenti:

- sostituzione di finestre comprensive di infissi in singole unità immobiliari (solo per Ecobonus);

- posa in opera di schermature solari quando non è obbligatorio il deposito in Comune della relazione tecnica di cui all’art.8, c.1 del D.lgs. 192/05 e s.m.i. (solo per Ecobonus).

Si ricorda che vanno considerate solo le schermature installate sulle esposizioni est-sud-ovest, invece sono consentiti tutti gli orientamenti per le chiusure oscuranti; - installazione di pannelli solari di superficie inferiore a 20m²;

- sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione con potenza termica utile nominale non superiore a 100 kW;

- sostituzione di impianti di climatizzazione invernale con impianti dotati di generatori d’aria calda a condensazione con potenza termica utile nominale non superiore a 100 kW (solo per Ecobonus);

- sostituzione di impianti di climatizzazione invernale con impianti dotati di pompe di calore ad alto rendimento anche con sistemi geotermici a bassa entalpia, se la pompa di calore ha una potenza termica utile non superiore a 100 kW (dichiarata nel rispetto delle condizioni dell’Allegato F del “Decreto requisiti ecobonus”);

- sostituzione di impianti di climatizzazione invernale con impianti dotati di sistemi ibridi con potenza termica utile della caldaia non superiore a 100 kW;

- sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore (solo per Ecobonus);

- installazione di impianti dotati di generatori di calore alimentati da biomasse combustibili di potenza termica utile non superiore a 100 kW (per il Superbonus solo nei casi previsti dal “Decreto rilancio” art.119, comma 1, lettera c) );

- installazione di building automation per impianti con potenza utile inferiore a 100 kW (solo per Ecobonus).

L’indicazione (solo per Ecobonus) per alcuni interventi del precedente elenco puntato indica che la dichiarazione del fornitore/installatore può sostituire l’asseverazione del tecnico abilitato solo in applicazione dell’Ecobonus e non se si intende applicare il Superbonus 110%, per il quale l’asseverazione del tecnico abilitato e sostanzialmente sempre richiesta.

Tutto considerato, si concretizzano due possibili vie di utilizzo dell’Allegato I:

- nel caso in cui l’intervento richieda l’asseverazione del tecnico e non ci siano nei prezziari le relative voci di costo, il tecnico può anche avvalersi dei prezzi indicati all’Allegato I (dunque i massimali di costo dell’Allegato I non sono obbligatori e possono essere superati documentando opportunamente la determinazione della spesa in modo analitico);

- nel caso in cui l’intervento per il quale l’asseverazione del tecnico possa essere sostituita da una dichiarazione del fornitore/installatore, il tecnico è sostanzialmente tenuto a basarsi sui massimali di costo specifici dell’Allegato I (dunque i massimali di costo dell’Allegato I sono di fatto obbligatori).

Allegato-I_Decreto-requisiti-ecobonus

È utile ricordare che nell’Allegato I del “Decreto requisiti ecobonus” è chiarito che i massimali specifici di costo forniti “si considerano al netto di IVA, prestazioni professionali e opere complementari relative alla installazione e alla messa in opera delle tecnologie.”, perciò sono da considerarsi sostanzialmente come costi per la sola fornitura, come conferma la FAQ 4.21 del MEF del 24/11/2020 la quale sull’argomento precisa che “il massimale non comprende: IVA, prestazioni professionali e spese relative all’installazione e alla messa in opera delle tecnologie. Si ricorda infine che l’allegato I non è che un’indicazione residuale, come specificato dal punto 13.1 dell’Allegato A del medesimo decreto.”.

I massimali di costo ricavati dai prezziari sono forniti anch’essi al netto di IVA, ma abitualmente comprendono le lavorazioni necessarie per la posa in opera comprensive anche di spese generali ed utili di impresa: sarà necessario leggere attentamente le voci descrittive del prezzo proposto per avere chiaro quali costi sono stati considerati.

In linea generale è importante osservare che nell’asseverare la congruità delle spese sostenute in relazione agli interventi agevolati come richiesto dall’art. 119, comma 13 del “Decreto Rilancio”, ci si dovrà riferire:

- da un lato ai costi massimali specifici per la singola lavorazione al netto di IVA, facendo attenzione a cosa comprendono tali costi;

- dall’altro all’ammontare complessivo delle spese ammesse in detrazione per gli interventi trainanti e trainati (si veda approfondimento dedicato), che essendo spese effettivamente sostenute includono l’IVA (qualora non ricorrano le condizioni per la sua detraibilità).

Per quanto riguarda gli interventi di riduzione di rischio sismico (Sismabonus), non è stato emanato un Decreto ad–hoc per definire i criteri di determinazione dei massimali di costo, pare comunque ragionevole riferirsi ai prezzari già citati dal “Decreto Rilancio” e dal “Decreto requisiti ecobonus” allo scopo di avere un riferimento per l’asseverazione della congruità delle spese sostenute: prezzari predisposti dalle regioni e dalle province autonome; listini ufficiali o listini delle locali camere di commercio, industria, artigianato e agricoltura; prezzi riportati nelle guide sui “Prezzi informativi dell’edilizia” edite dalla casa editrice DEI – Tipografia del Genio Civile. Infatti nei moduli di asseverazione dell’efficacia degli interventi per la riduzione del rischio sismico e contestuale congruità delle spese sostenute e detraibili (Allegato B e Allegato 1 del Decreto 06/08/2020 del MIT di aggiornamento al Superbonus 110% del “Decreto Sismabonus” DM 28/02/2017, n.58) è richiesto di indicare il prezziario rispetto cui sono state stimate tali spese.

In merito all’installazione di impianti solari fotovoltaici connessi alla rete elettrica dell’edificio con cessione in favore del Gestore servizi energetici (GSE) dell’energia non autoconsumata ovvero non condivisa per l’autoconsumo, i massimali sono definiti direttamente nei commi 5 e 6 dell’art. 119 del “Decreto Rilancio”. Per gli interventi che prevedono la demolizione e ricostruzione, il limite di spesa è di 1.600 € per ogni kW di potenza nominale dell’impianto fotovoltaico, mentre per il sistema di accumulo il limite di spesa è di 1.000 € per ogni kWh di capacità di accumulo. Va inoltre rispettato il massimale totale di 48.000 € che in prima battuta sembrava intendersi come massimale unico relativo all’impianto fotovoltaico comprensivo del sistema di accumulo, invece la Risoluzione n.60 del 28/09/2020 dell’Agenzia delle Entrate indica che “il predetto limite di spesa di 48.000 euro vada distintamente riferito agli interventi di installazione degli impianti solari fotovoltaici e dei sistemi di accumulo integrati nei predetti impianti.” D’altro canto si osserva che a meno di casi particolari, la limitazione effettiva non è rappresentata dal limite di spesa totale di 48.000 €, bensì dai limiti di spesa specifici in funzione della potenza nominale dell’impianto e della capacità del sistema di accumulo.

Si osserva che in questo caso, sia l’ammontare complessivo delle spese detraibili sia il massimale specifico sono da intendersi al lordo IVA.

Riguardo l’installazione di infrastrutture per la ricarica di veicoli elettrici negli edifici, ricordando che si tratta di un intervento trainato esclusivamente da interventi trainanti di efficientamento energetico, il massimale unico inizialmente pari a 3.000 € è stato recentemente modificato dalla Legge di Bilancio 2021 (Legge n.178 del 30/12/2020, in vigore dal 01/01/2021) con l’introduzione di tre diversi limiti di spesa con le seguenti condizioni:

- 2.000 € per gli edifici unifamiliari o per le unità immobiliari funzionalmente indipendenti;

- 1.500 € per edifici plurifamiliari e condomìni che installino fino a un massimo di 8 colonnine;

- 1.200 € per edifici plurifamiliari e condomìni che installino più di 8 colonnine.

L’agevolazione si intende riferita ad una sola colonnina di ricarica per unità immobiliare.

3. Spese ricomprese nella detrazione secondo il “Decreto Rilancio”

La detrazione 110% si applica anche alle spese complementari sostenute in relazione agli interventi che beneficiano del Superbonus, dai materiali e opere complementari fino alle spese tecniche professionali che si sono rese necessarie per la realizzazione degli interventi agevolati dal Superbonus.

La Circolare n.24/E del 08/08/2020 dell’Agenzia delle Entrate al paragrafo 5 fornisce indicazioni molto chiare in merito che si riportano integralmente:

“Per espressa previsione normativa (si intende il “Decreto Rilancio” all’art.119, comma 15 n.d.r.), sono detraibili nella misura del 110 per cento, nei limiti previsti per ciascun intervento, le spese sostenute per il rilascio del visto di conformità nonché delle attestazioni e delle asseverazioni.

La detrazione, inoltre, spetta anche per talune spese sostenute in relazione agli interventi che beneficiano del Superbonus, a condizione, tuttavia, che l’intervento a cui si riferiscono sia effettivamente realizzato. Si tratta, in particolare:

- delle spese sostenute per l’acquisto dei materiali, la progettazione e le altre spese professionali connesse, comunque richieste dal tipo di lavori (ad esempio, l’effettuazione di perizie e sopralluoghi, le spese preliminari di progettazione e ispezione e prospezione);

- degli altri eventuali costi strettamente collegati alla realizzazione degli interventi (ad esempio, le spese relative all’installazione di ponteggi, allo smaltimento dei materiali rimossi per eseguire i lavori, l’imposta sul valore aggiunto qualora non ricorrano le condizioni per la detrazione, l’imposta di bollo e i diritti pagati per la richiesta dei titoli abilitativi edilizi, la tassa per l’occupazione del suolo pubblico pagata dal contribuente per poter disporre dello spazio insistente sull’area pubblica necessario all’esecuzione dei lavori).”

Ulteriori indicazioni di dettaglio sulle spese complementari per le quali spetta la detrazione 110% sono fornite nell’art.5 del “Decreto requisiti ecobonus” di cui si suggerisce la lettura integrale e di cui a titolo esemplificativo si riporta il testo della lettera d) punto ii:

- “smontaggio e dismissione dell’impianto di climatizzazione invernale esistente, parziale o totale, fornitura e posa in opera di tutte le apparecchiature termiche, meccaniche, elettriche ed elettroniche, delle opere idrauliche e murarie necessarie per la sostituzione, a regola d’arte, di impianti di climatizzazione invernale con impianti di cui all’art. 2, comma 1, lettera e) (si intende impianti rispondenti ai requisiti tecnici di cui al “Decreto Rilancio” n.d.r.). Sono altresì ricomprese le spese per l’adeguamento della rete di distribuzione e diffusione, dei sistemi di accumulo, dei sistemi di trattamento dell’acqua, dei dispositivi di controllo e regolazione nonché dei sistemi di emissione;”

È opportuno ricordare che in generale e per ogni fattispecie di intervento vale il principio secondo cui l’intervento di categoria superiore assorbe quelli di categoria inferiore ad esso collegati, come ben argomentato in un precedente articolo sul tema.

Per tutte le spese complementari o di categoria inferiore detraibili al 110%, si ritiene ragionevole continuare a riferirsi, ove possibile, al criterio di determinazione del massimale di costo specifico secondo quanto trattato al precedente §2, poiché anche di queste spese si dovrà asseverare la congruità in fase di asseverazione.

In merito agli oneri per le prestazioni professionali, il punto 13 dell’Allegato A del “Decreto requisiti ecobonus”, nel confermare che le detrazioni si applicano anche alle prestazioni professionali svolte per gli interventi di efficienza energetica (prestazioni professionali connesse alla realizzazione degli interventi, redazione dell’attestato di prestazione energetica APE, redazione dell’asseverazione), fornisce anche il metodo con cui determinare i valori massimi del corrispettivo: si applica quanto previsto dal DM 17 giugno 2016 “Decreto parametri” adottato ai sensi dell’articolo 24, comma 8 del D.lgs n.50 del 2016 “Codice appalti”. In sostanza dunque le prestazioni professionali sono valutate come i corrispettivi utilizzati dalle stazioni appaltanti quale criterio o base di riferimento ai fini dell’individuazione dell’importo da porre a base di gara nelle procedure di affidamento di contratti pubblici dei servizi relativi all’architettura ed all’ingegneria.

Non è invece stato emanato alcun Decreto ad–hoc per definire il metodo con cui determinare i valori massimi del corrispettivo professionale per la progettazione e realizzazione degli interventi di riduzione di rischio sismico “Sismabonus”. Per analogia pare comunque ragionevole riferirsi allo stesso metodo indicato per le prestazioni relative agli interventi di efficientamento energetico appena trattato.

Essendo infine la detrazione da applicarsi al solito sul valore totale della fattura, nel caso delle prestazioni professionali riguarderà anche IVA e cassa previdenziale. A tal proposito si segnala che quando i servizi di progettazione sono resi “autonomamente” (cioè affidati mediante specifico rapporto contrattuale distinto da quello per la costruzione) si applica l’aliquota IVA ordinaria al 22%, invece quando l’attività di progettazione è “collegata” a quella di costruzione (cioè la progettazione e la costruzione sono stati affidati con lo stesso contratto di appalto) è possibile applicare l’IVA agevolata al 10% anche alle prestazioni professionali (cfr. Risposta n. 53 del 21/01/2021 dell’Agenzia delle Entrate).

Ovviamente tutte le spese che possono essere detraibili al 110%, siano esse spese complementari o spese per interventi di categoria inferiore o oneri per prestazioni professionali connesse alla realizzazione degli interventi che beneficiano del Superbonus, concorrono alla spesa totale degli interventi stessi che in ogni caso deve rispettare il massimale complessivo di spesa imposto per gli interventi agevolati (cioè interventi di isolamento termico, sostituzione impianti, interventi antisismici, etc…).

Si osserva dunque che le spese detraibili (spese complementari e di categoria inferiore) devono da un lato essere connesse alla realizzazione degli interventi agevolati dal Superbonus e dall’altro devono essere attentamente valutate nel computo metrico estimativo (CME) e poi contabilizzate in fase esecutiva per poter verificare che esse possano essere ricomprese nel massimale complessivo dell’intervento a cui afferiscono. Tale concetto sarà più chiaro con l’esempio applicativo reale esposto nel paragrafo successivo.

Analogamente sarà utile stimare gli oneri per le prestazioni professionali in relazione al singolo intervento agevolato, con riferimento a quanto valutato nel CME.

4. Computo Metrico Estimativo e la sua organizzazione

In applicazione del criterio di determinazione dei massimali di costo descritto nel precedente §2, il CME dell’intervento di demolizione e ricostruzione oggetto del presente contributo è stato sviluppato assumendo come prezzi delle varie lavorazioni il prezziario DEI – Tipografia del Genio Civile, il prezziario della Regione Veneto ed il prezziario interprovinciale delle Opere edili delle province di Verona, Vicenza, Padova, Treviso, Rovigo e Venezia (escluso il centro storico della città di Venezia) redatto dalla Camera di Commercio di Vicenza. Gli interventi per i quali non erano presenti voci di costo nei prezziari o per i quali l’asseverazione del tecnico può essere sostituita da una dichiarazione del fornitore/installatore sono stati valutati tramite preventivi del fornitore/installatore, verificando altresì prudenzialmente il rispetto dei massimali di costo specifici indicati nell’Allegato I del “Decreto requisiti ecobonus”.

I valori massimi del corrispettivo per le prestazioni professionali sono stati valutati applicando quanto previsto dal DM 17 giugno 2016 “Decreto parametri” come descritto nel precedente §3.

Con questi prezzi e sulla base delle scelte progettuali descritte al §1, è stato sviluppato il classico CME che ognuno struttura secondo le proprie abitudini consolidate. Da questo è però necessario fare un ulteriore passaggio ad un CME organizzato in modo da agevolare i vari controlli richiesti dal Superbonus 110%, cioè raccogliendo le varie lavorazioni in base agli interventi trainanti e trainati previsti dal “Decreto Rilancio”.

Il CME infatti sarà riferimento imprescindibile per:

- stimare il costo complessivo dell’intervento e valutare la detrazione ottenibile;

- controllare il rispetto dei massimali specifici di costo per ciascuna lavorazione;

- controllare il rispetto della spesa massima ammissibile per ciascun intervento agevolato;

- definire gli oneri delle prestazioni professionali in relazione al singolo intervento agevolato;

- redigere la contabilità dei lavori ed emettere SAL di almeno 30% relativi a ciascun intervento complessivo;

- asseverare la congruità delle spese sostenute per la realizzazione dei lavori agevolabili.

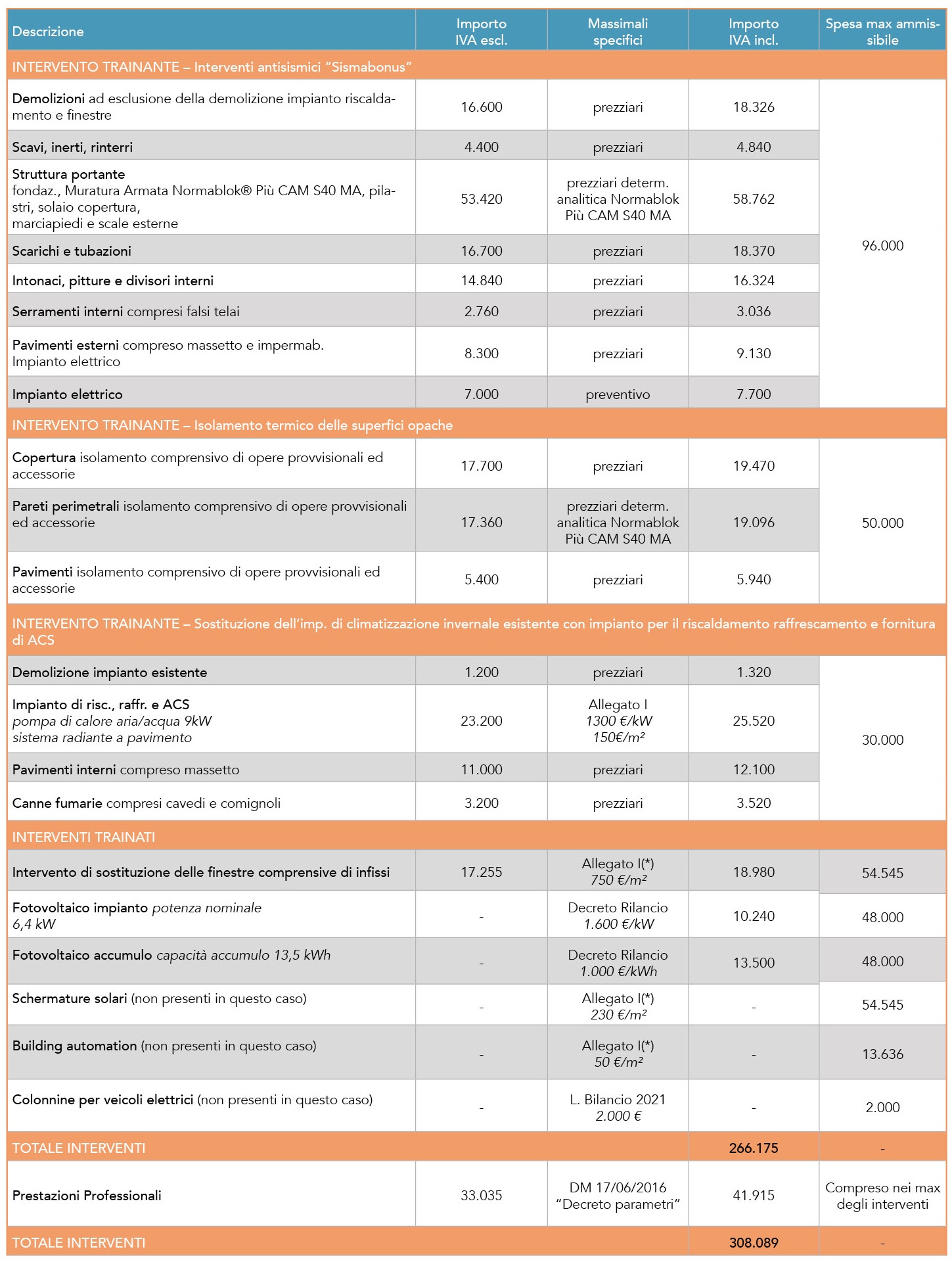

La Tab. 2 mostra il CME per la demolizione e ricostruzione con ampliamento dell’edificio unifamiliare allo studio, organizzato raccogliendo le voci che afferiscono ai tre interventi trainanti: interventi antisismici (sismabonus), interventi di isolamento termico delle superfici opache, interventi di sostituzione dell’impianto di riscaldamento esistente con impianti per il riscaldamento, raffrescamento e fornitura di ACS; analogamente sono state raccolte le lavorazioni relative agli interventi trainati (tra questi in Tab. 2 sono stati inseriti anche interventi non attuati per il caso allo studio, ma che in generale potrebbero essere previsti per una demolizione e ricostruzione).

Tab. 2 – CME della demolizione e ricostruzione allo studio, organizzato raccogliendo le lavorazioni relative agli interventi trainanti ed agli interventi trainati previsti dal “Decreto Rilancio”, per agevolare i controlli e le asseverazioni per il Superbonus 110% (importi in €).

(*) il massimale di costo indicato nell’Allegato I può nella fattispecie essere assunto come riferimento dal tecnico abilitato, ma senza alcun obbligo di rispetto (si veda §2 del presente contributo).

INTERVENTO TRAINANTE – Interventi antisismici “Sismabonus”

Gli interventi strutturali per la messa in sicurezza statica e per il miglioramento sismico della struttura dell’edificio sono costituiti innanzitutto dalle Demolizioni, ad esclusione della demolizione dell’impianto riscaldamento e finestre che vanno conteggiati nei rispettivi interventi, Scavi, inerti, rinterri, oltre che dalla realizzazione della Struttura portante comprensiva di fondazioni, muratura armata Normablok Più CAM S40 MA, pilastri, solaio copertura, marciapiedi e scale esterne, per un totale IVA inclusa di 81.928 €.

Interventi e lavorazioni complementari o di categoria inferiore che si sono rese necessarie per la realizzazione degli interventi antisismici “Sismabonus” attuati mediante demolizione/ricostruzione e che vengono perciò ricomprese in questa categoria di interventi, in applicazione dei criteri descritti nel precedente §3, sono costituiti dalle voci: Scarichi e tubazioni, Intonaci, pitture e divisori interni, Serramenti interni con falsi telai, Pavimenti esterni comprensivi di massetto, impermeabilizzazione e pavimento, Impianto elettrico, per un totale IVA inclusa di 54.560 €.

INTERVENTO TRAINANTE – Isolamento termico delle superfici opache

L’intervento trainante di isolamento termico delle superfici opache è stato organizzato in Tab. 2 separando Copertura, Pareti perimetrali e Pavimenti, in modo che il CME sia impostato come l’asseverazione, agevolando inoltre la lettura dello stato di avanzamento.

Sono stati altresì applicati i criteri descritti nel precedente §3 con particolare riferimento al già citato art.5 del “Decreto requisiti ecobonus”. Negli interventi di isolamento della Copertura sono comprese le opere provvisionali ed accessorie quali impermeabilizzazioni, tegole e lattonerie. Negli interventi di isolamento delle Pareti perimetrali sono comprese le opere provvisionali ed accessorie quali le impermeabilizzazioni e l’isolamento delle imbotti delle finestre (questo ultimo non è necessario nella fattispecie dato l’utilizzo della muratura Normablok Più CAM). Negli interventi di isolamento dei Pavimenti sono comprese le opere provvisionali ed accessorie quali il sottofondo di copertura degli impianti.

INTERVENTO TRAINANTE – Sostituzione dell’imp. di climatizzazione invernale esistente con impianto per il riscaldamento, raffrescamento e fornitura di ACS

L’intervento trainante di sostituzione dell’impianto esistente comprende le spese descritte nel precedente §3 con particolare riferimento al già citato art.5 del “Decreto requisiti ecobonus” vanno considerate: la Demolizione impianto esistente, l’installazione del nuovo Impianto di risc., raffr. e ACS, la realizzazione dei Pavimenti interni compreso il massetto e delle Canne fumarie compresi cavedi e comignoli.

In merito alla voce Impianto di risc., raffr. e ACS, trattandosi di intervento di sostituzione dell’impianto di climatizzazione invernale con impianto dotato di pompa di calore ad alto rendimento di potenza termica utile non superiore a 100 kW, l’asseverazione può essere sostituita da una dichiarazione del fornitore, come illustrato nel §2. Dunque la spesa massima ammissibile è calcolata sulla base dei massimali di costo specifici per la singola tipologia di intervento di cui all’Allegato I del “Decreto requisiti ecobonus” (in applicazione del punto 13.2 dell’Allegato A del “Decreto requisiti ecobonus”, come descritto nel §2 del presente contributo).

Nella fattispecie i massimali di costo specifici da applicarsi e da verificare sono due:

– pompa di calore aria/acqua: 1.300 €/kW, potenza 9 kW = 11.700 €;

– sistema radiante a pavimento: 150 €/m², superficie 82,11 m² = 12.316 €.

Va ricordato che i costi forniti nell’Allegato I “si considerano al netto di IVA, prestazioni professionali e opere complementari relative alla installazione e alla messa in opera delle tecnologie”, dunque sono costi per la sola fornitura.

L’importo totale netto IVA pari a 23.200 € indicato in Tab. 2 è stato ottenuto tramite preventivo del fornitore/installatore dettagliato e comprensivo della posa in opera, verificando il rispetto dei massimali di costi relativi alla pompa di calore ed al sistema radiante a pavimento: detti massimali sono risultati essere ampiamente rispettati.

INTERVENTO TRAINATO – Sostituzione finestre

Per quanto esposto nel §2 l’intervento di sostituzione delle finestre comprensive di infissi in una unità immobiliare singola ricade tra quelli la cui spesa massima ammissibile è calcolata sulla base dei massimali di costo specifici dell’ Allegato I del “Decreto requisiti ecobonus”, solo nel caso si fruisca dell’Ecobonus. Nel nostro caso di applicazione del Superbonus 110% dunque non dobbiamo necessariamente riferirci all’ Allegato I, ma dobbiamo utilizzare il criterio gerarchico per cui il tecnico abilitato applica i prezziari ed in mancanza della voce di prezzo nei prezziari va fatta una valutazione analitica, anche avvalendosi dei prezzi indicati all’Allegato I.

Sarà perciò importante dettagliare adeguatamente le voci che compongono tale intervento (elenco delle lavorazioni, materiali e strumenti per la posa in opera a regola d’arte separatamente dalla fornitura) in modo da scongiurare ogni problema in caso di verifica della congruità delle spese sostenute.

L’importo totale netto IVA pari a 17.255 € indicato in Tab. 2 è stato ottenuto tramite preventivo del fornitore/installatore dettagliato e comprensivo della posa in opera, a cui si sono aggiunte le spese per la demolizione delle finestre esistenti e per la fornitura e posa dei falsi telai, valutate tramite prezziari (tali spese sono infatti afferenti all’intervento di sostituzione delle finestre, si veda quanto argomentato nel §3).

Nel nostro caso non è necessario, ma volendo confrontare i costi valutati analiticamente con il massimale di costo specifico fornito in Allegato I per la sostituzione di chiusure trasparenti comprensive di infissi in zona climatica E: serramento + chiusura oscurante (persiana, tapparella, scuro): 750 €/m², superficie 14,96 m² = 11.220 €, e ricordando che i costi forniti nell’ Allegato I “si considerano al netto di IVA, prestazioni professionali e opere complementari relative alla installazione e alla messa in opera delle tecnologie” (dunque sono costi per la sola fornitura), si rileva che l’insieme serramento+chiusura oscurante di progetto rispetta il massimale di costo dell’Allegato I.

In conclusione si precisa che in questa voce è contenuta anche la fornitura e posa del portoncino di ingresso, dato che esso garantisce il rispetto dei requisiti tecnici previsti per le finestre: trasmittanza U≤1,30 W/m²K (zona climatica E, Allegato E), contribuendo a tutti gli effetti al miglioramento del rendimento energetico dell’involucro.

INTERVENTO TRAINATO – Fotovoltaico

I limiti di spesa relativi all’installazione di impianti solari fotovoltaici e di sistemi di accumulo integrati con essi, come descritto al §2 del presente articolo, sono definiti direttamente dal “Decreto Rilancio” dunque afferiscono alle spese totali comprensive di IVA.

Nella fattispecie essendo l’impianto di potenza nominale pari a 6,4 kW ed il sistema di accumulo pari a 13,5 kWh, i massimali di costo specifici da applicarsi sono:

– impianto Fotovoltaico: 1.600 €/kW, potenza 6,4 kW = 10.240 €;

– sistema Accumulo integrato: 1.000 €/kWh, capacità 13,5 kWh = 13.500 €.

Tali valori sono riportati direttamente in Tab. 2 poiché rappresentano i massimali già comprensivi di tutto. Confrontando tali massimali con il preventivo di un fornitore/installatore di impianti fotovoltaici con accumulo, si rileva che sono in linea con i prezzi di mercato.

Si noti infine come il massimale totale di 48.000 € previsto per tali interventi non venga avvicinato, confermando quanto già commentato in precedenza al §2, che la limitazione effettiva non è rappresentata da questo limite di spesa, bensì dai limiti di spesa specifici in funzione della potenza nominale dell’impianto e della capacità del sistema di accumulo.

ALTRI INTERVENTI TRAINATI

Altri interventi trainati che potevano essere realizzati e la cui spesa massima ammissibile può anche essere valutata avvalendosi dei massimali di costo specifici per la singola tipologia di intervento di cui all’Allegato I del “Decreto requisiti ecobonus”, come descritto al precedente §2 sono:

– installazione di sistemi di schermatura solari: 230 €/m²;

– installazione di tecnologie di building automation: 50 €/m².

Un ulteriore intervento trainato che poteva essere realizzato consisteva nell’installazione di colonnine per la ricarica di veicoli elettrici, nel rispetto delle modifiche apportate dalla Legge di Bilancio 2021 che fissano un massimale per gli edifici unifamiliari di 2.000 € (si veda §2).

5. La detrazione 110% in applicazione del Superbonus

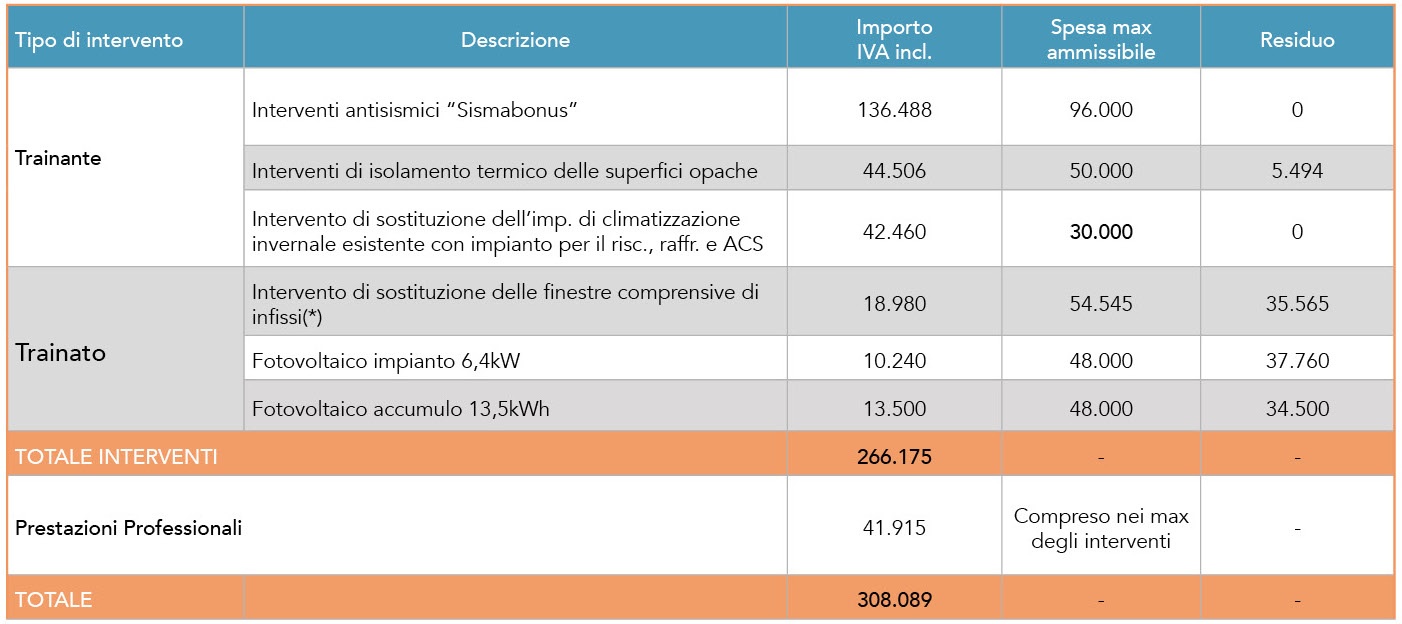

La determinazione della detrazione 110% va valutata sull’ammontare complessivo delle spese per l’esecuzione degli interventi comprensive di tutto, anche IVA, e comunque nel rispetto dei limiti massimi di spesa imposti dal “Decreto Rilancio” (colonna “Spesa max ammissibile” di Tab. 3, per dettagli sui massimali di spesa si rimanda all’approfondimento dedicato).

La Tab. 3 fornisce una sintesi della precedente Tab. 2 allo scopo di agevolare la lettura degli importi complessivi degli interventi trainanti e confrontarli con i rispettivi limiti di spesa previsti, contestualmente la Tab. 3 riporta solo gli interventi trainati effettivamente considerati nel caso allo studio.

Tab. 3 – Sintesi del CME della demolizione e ricostruzione allo studio: confronto degli importi con l’ammontare massimo delle spese agevolabili con il Superbonus 110% (importi in €).

(*) In questa tabella, per semplicità di esposizione, la spesa per la sostituzione delle finestre comprende gli infissi ed anche le chiusure oscuranti. Si segnala che in fase di asseverazione le spese relative alle chiusure oscuranti vanno riportate nella voce “schermature solari e chiusure oscuranti”, scorporandole dalla voce “sostituzione degli infissi”.

Confrontando la spesa massima ammissibile per la detrazione Superbonus 110% con gli importi ottenuti applicando i massimali di costo specifici per le singole lavorazioni derivanti dai prezziari e dai massimali specifici definiti nell’Allegato I quando applicabile, si osserva che in merito agli interventi trainanti: la spesa massima ammissibile è completamente utilizzata per gli interventi antisismici “Sismabonus” e per l’intervento di sostituzione dell’impianto di climatizzazione, invece rimane un residuo di 5.494 € per l’intervento di isolamento delle superfici opache, utilizzabile per coprire una parte delle relative spese tecniche professionali svolte per l’intervento di efficientamento energetico.

Riguardo gli interventi trainati paiono esserci ancora grandi margini da utilizzare, ma nella realtà non è così. Infatti per la sostituzione delle finestre il vero limite è rappresentato dai massimali specifici di costo come descritti al §4 e §5, per i quali il tecnico abilitato può anche avvalersi dei prezzi indicati all’Allegato I. Anche per l’installazione dell’impianto fotovoltaico con sistema di accumulo il vero limite è rappresentato dal massimale specifico fornito direttamente nel “Decreto Rilancio” (si veda §4 e §5). Il margine per la sostituzione delle finestre può essere in piccola parte utilizzato per coprire le relative spese professionali, invece il grande margine relativo all’impianto fotovoltaico ed al sistema di accumulo non può in alcun modo essere utilizzato.

Gli oneri per le prestazioni professionali come detto al §3 possono rientrare in detrazione 110%, sempre nel rispetto del massimale ammissibile per lo specifico intervento agevolato. Nella fattispecie dunque sarà possibile detrarre dalle spese professionali per la progettazione energetica il residuo di 5.494 € dell’intervento di isolamento e una piccola parte del residuo per l’intervento di sostituzione delle finestre quantificata in 1.500 € (stimata come quota parte delle prestazioni professionali per la progettazione energetica relativa allo specifico intervento: si pensi ad esempio ai dettagli costruttivi, alla direzione lavori, alla sicurezza in cantiere …).

Possono dunque accedere alla detrazione 110% un totale di 6.994 € di oneri professionali, utilizzando così appieno anche la spesa massima ammissibile di 50.000 € per l’intervento trainante di isolamento termico ed aumentando l’importo per l’intervento trainato di sostituzione delle finestre che arriva a 20.480 € (18.980+1.500).

In merito alle spese per le prestazioni professionali sarebbe stato opportuno a livello legislativo prevedere un massimale dedicato, che poteva essere stimato applicando il metodo introdotto dal “Decreto requisiti ecobonus” (cioè applicando il DM 17 giugno 2016 “Decreto parametri”, si veda §3) in modo da dare maggiore dignità e valore al lavoro tecnico professionale, anche agli occhi del committente.

Riassumendo, le spese ammissibili in detrazione 110% sono di 220.220 € derivanti da:

96.000 + (44506+5494) + 30.000 + (18.980+1.500) + 10.240 + 13.500 = 220.220 €

Applicando la detrazione 110% si ottiene la detrazione totale pari a 242.242 €:

220.220 x 1,1 = 242.242 €

Quindi l’intervento complessivo al netto della detrazione costerà al committente 65.041 €, residuo tra il totale complessivo e la detrazione totale: 308.089 – 242.242 = 65.0847 €

Nel caso in cui il committente non abbia la possibilità di portare a detrazione i 242.242 € nei cinque anni previsti dal Superbonus, dato che si tratta di una detrazione annua considerevole (48.448 €), è possibile attivare l’opzione di sconto in fattura o meglio cessione del credito, nel qual caso la detrazione che “rimane in tasca” al committente sarà ridotta verosimilmente del 8÷10 % (trattenuto dall’ente che si fa carico dell’ammontare detraibile).

In caso di cessione del credito, ipotizzando che la stessa costi il 10% della detrazione totale, l’intervento costerà al committente 90.072 €, residuo tra il totale complessivo e la detrazione totale decurtata del 10%: 308.089 – (242.242 – 0.1∙242.242) = 90.072 €.

In sostanza le agevolazioni introdotte dal “Decreto Rilancio” con il Superbonus 110% permettono al committente di ristrutturare casa tramite demolizione e ricostruzione anche in ampliamento e raggiungere le massime prestazioni di efficienza energetica e sicurezza sismica, spendendo una cifra estremamente bassa e variabile tra 65.000 € e 90.000 €, a seconda della scelta di utilizzare direttamente la detrazione piuttosto che optare per la cessione del credito.

Va inoltre ricordato che gli importi totali calcolati nel CME del caso allo studio sono stati ricavati come preventivo di spesa applicando i massimali specifici da prezziari e da Allegato I quando applicabile, perciò rappresentano i valori massimi delle varie lavorazioni.

I prezzi di mercato delle singole lavorazioni possono essere in alcuni casi più bassi dei massimali specifici, dunque ci si può attendere che le spese totali (effettivamente sostenute a fronte di fatture emesse per l’intervento di “Demolizione e ricostruzione” con ampliamento) eccedenti i limiti massimi di spesa siano minori, con la conseguenza che l’intervento possa costare al committente ancora meno di quanto qui stimato.

6. Conclusioni

Le novità introdotte dal “Decreto Rilancio” e dal “Decreto Semplificazioni” (vedi articolo dedicato), combinate ora con le migliorie apportate dalla Legge di Bilancio 2021, rappresentano una grande opportunità per il rinnovamento del parco edilizio nazionale.

L’applicazione del Superbonus 110% ad un caso studio reale ci ha permesso di confermare l’appetibilità tecnica ed economica della ristrutturazione tramite “Demolizione e ricostruzione” anche con ampliamento.

Dal punto di vista tecnico la procedura di progettazione è semplificata avendo la garanzia del rispetto dei requisiti tecnici per accedere all’agevolazione e potendola applicare anche all’ampliamento, raggiungendo contemporaneamente i massimi livelli di efficienza energetica e sicurezza sismica, non ottenibili con altri interventi di riqualificazione dell’esistente.

Dal punto di vista economico si è potuto rilevare come per la “Demolizione e ricostruzione” con ampliamento di un edificio unifamiliare sia sufficiente un esborso da parte del committente solo del 20-30% della spesa complessiva, portando in detrazione rispettivamente l’80-70% della spesa complessiva, a seconda della scelta del committente di detrarre direttamente piuttosto che avvalersi dell’opzione di cessione del credito.

Si osserva che il caso di edificio unifamiliare rappresenta la condizione di convenienza economica più contenuta, infatti detta convenienza aumenta nel caso di edifici con più U.I., potendosi incrementare anche i massimali di spesa in funzione del numero di U.I. presenti.

L’analisi del caso studio esposto nel presente contributo, ci ha permesso inoltre di approfondire alcune fasi cruciali dell’applicazione del Superbonus 110% commendandone ed osservandone le peculiarità:

- la determinazione dei massimali di prezzo/costo per i vari interventi (si veda §2);

- le spese ricomprese nella detrazione: spese complementari, spese per interventi di categoria inferiore ed oneri per le prestazioni professionali (si veda §3);

- lo sviluppo e l’organizzazione del CME (si vedano §4 e §5).

È emerso che risulta essenziale per la riuscita di un progetto agevolato con il Superbonus 110% lo sviluppo di un CME accurato quale strumento per la verifica della congruità delle spese sia in relazione ai massimali specifici che in relazione all’ammontare massimo delle spese ammissibili.